人妻熟女 债市“科技板”呼之欲出 创投契构亟待运动发债“堵点”

人妻熟女

人妻熟女

证券时报记者 卓泳

近期监管层的一项紧要部署激勉创投圈热议!

在3月6日召开的十四届世界东谈主大三次会议经济主题记者会上,中国东谈主民银行行长潘功胜暗示,为进一步加大对科技改进的金融营救力度,中国东谈主民银行将会同证监会、科技部等部门,改进推出债券市集的“科技板”。

值得留意的是,债券市集“科技板”将营救投资教学丰富的头部私募股权投资机构、创业投资机构等刊行长久限科技改进债券,带动更多资金投早、投小、投长久、投硬科技。这意味着,国内创投契构可借此进一步拓展募资渠谈,科技改进发展将被注入更多“流水”。

据证券时报记者了解,创投发债早已有之,但举座刊行限度和认购量齐不大,创投发债背后有哪些“堵点”?

1 创投契构纷纷布局债市

创投契构发债并非簇新事。早在2017年,证监会就试点推出了“双创债”,将改进创业公司和创业投资公司均纳入试点刊行主体。2021年,证监会在“双创债”的基础上不时开展科技改进公司债券试点,2022年5月科创债认真推出。2023年,中国银行间市集往来商协会推出夹杂型科创单子,企业可将召募资金以股权投资或基金出资等方式,顺利以股权阵势投资于科技企业。

据记者梳理,自2017年以来,多地国资投资机构,以及部分私募股权投资机构齐试水刊行“双创债”、科创债来拓展募资渠谈,其中包括部分头部民营创投契构,如东方富海、天图投资、松禾老本、基石老本等均在不同阶段刊行过债券。

左证公开资料,2017年5月,天图投资在上交所奏凯刊行改进创业债,首期内容刊行限度10亿元;同庚10月刊行第二期债券,刊行限度8亿元。紧接着,深创投也在当年的12月在深交所面向及格投资者公设备行第一期双创债“17创投S1”,刊行限度为5.5亿元,期限5年。

但举座来看,这些年创投圈发债的主体以国资配景的创投契构以及处所产业投资集团为主,民营创投契构占比较少。从债券期限来看,多为3—5年;首期刊行限度较少逾越10亿元;从债券的票面利率来看,国资配景的投资机构利率多在3%—4%之间,以致部分低于3%,而民营创投契构的利率则高达6%及以上。

如西安高新本事产业风险投资有限包袱公司于本年2月28日刊行了“科技改进+中小微企业营救”双品种公司债券,限度2.5亿元,期限5年,票面利率3.18%,该利率创世界同类债券历史新低。

从认购情况来看,处所国资投资集团刊行的债券一般齐能获取较好的认购。比如,2024年人妻熟女,广西金融投资集团面向专科投资者非公设备行公司债券,获取了超5倍的认购。同庚,芜湖投控控股的芜湖遍及创业投资有限公司刊行了世界首单用于将来产业的科技改进公司债券,获取2.33倍认购。

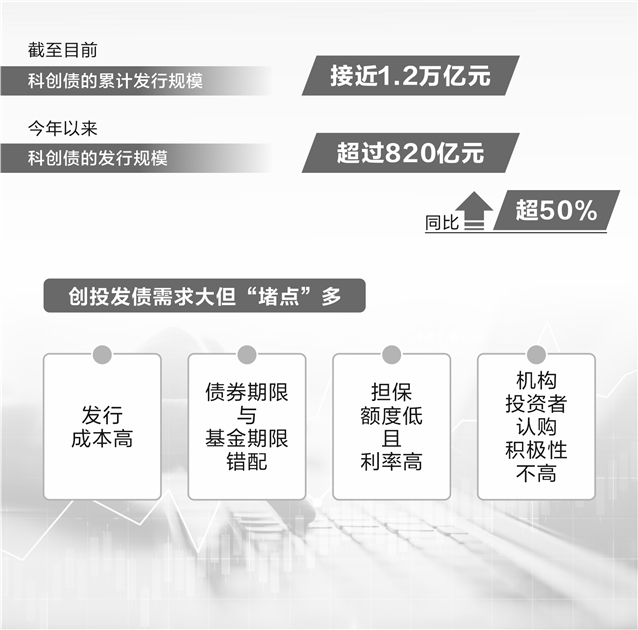

在金融营救科技改进力度束缚加大的配景下,连年来科技改进公司债券刊行数目和限度均呈现快速增长的态势。据统计,截止现在,科创债的累计刊行限度接近1.2万亿元。本年以来,科创债的刊行限度逾越820亿元,同比增长超50%。

客岁6月发布的《促进创业投资高质料发展的几许计谋行动》也建议,饱读吹得当要求的创业投资机构刊行公司债券和债务融资器具,增强创业投资机构筹集长久剖析资金的才气。

“动作刊行东谈主,咱们很期待债券市集行将推出‘科技板’,这将从计谋层面处置咱们资金照拂上的痛点。”深圳一国资创投契构东谈主士暗示,公司有发债需求,此前如故在积极准备科创单子的刊行,这次也在积极准备债市的“科技板”,但愿借此奏凯刊行债券。

有业内东谈主士对记者分析,这次监管层对债券市集“科技板”的部署,并不时营救私募股权投资机构、创业投资机构等刊行长久限科技改进债券,进一步剖析创投行业的募资渠谈,勤劳于破解募资弯曲。

2 创投发债需求大但“堵点”多

创投募资弯曲仍在握续。联总计据剖析,客岁机构有限结伴东谈主(LP)出资投向创投基金的认缴限度同比减少17.52%。这次债券市集“科技板”行将推出的音问在创投圈内激勉热议,据记者了解,不少创投契构纷纷开会研讨我方是否得当发债要求,力争收拢这一计谋红利,破解面前的募资弯曲。

但是,从以往创投契构的发债情况来看,却存在不少“堵点”。

领先,刊行成本高。深圳某头部创投契构干系负责东谈主暗示,以前这些年曾刊行过3次债券,刊行成本(含债券利息、担保用度、承销用度等)在5%—8%之间。另一家头部创投契构联系负责东谈主也暗示,面前公司刊行债券的融资成本较高,3年期的空洞成本约莫在6.6%,3+2年期的空洞成本约莫在6.8%。

比较而言,从处所国资投资公司、产业投资集团等发借主体的票面利率来看,其发债成本相对较低。据记者了解,票面利率与刊行主体的评级干系。华南一券商资深投行东谈主士对记者暗示,国资配景的投资机构财富限度大、融资才气强、兑付才气好,信用背书和评级齐会高许多,是以空洞成本相对较低。而对创投契构发借主体来说,过往是否具备讲求的投资事迹,股权投资基金到期时是否具有填塞的利润来兑付债券等,齐会影响评级。

深圳又名创投契构东谈主士则暗示,债券市集对民营企业发借主体信用评级频频比照传统金融机构开展,但创投契构具有净财富较低、现款流不剖析,以及握有的股票及股权价值受市集波动影响较大,进而对公司事迹形成较大影响,使得信用评级难以达到较高水平。

据悉,现在民营投资机构的评级大多为AA级,部分为AAA级,独一达到AA级以上的刊行主体,才能干涉债券类投资机构的白名单。因此,评级低将不利于创投契构刊行债券,且利率一直居高不下。

其次,债券期限与基金期限错配。创投契构投资周期长,阵势投资退出周期一般齐在5年以上,所照拂的基金存续期一般在7—9年。但创投科技债的期限较短,一般在2—3年或3+2年,创投契构发债会存在期限错配、短债长投的风光。处置的方针只然而转动刊行,以创投契构的净财富池对应偿还到期债券。

再次,担保额度低且利率高。由于民营创投契构大齐存在净财富额小,在基金中的出资不行用于反担保质押等问题,导致民营创投契构可获取的担保额比较低。此外,担保机构现在出具的担保函基本为3年期以内,长于3年则被判断为风险较高,难以获批。市集化担保费率基本不低于1.2%,难以裁汰。

临了,由于发借主体但愿债券用途不错用于置换在已耕作且存续期未满5年的创投基金中的出资,而科创债对置换基金出资用途要求是债券刊行前12个月内的出资,导致创投契构现存刊行限度较小。此外,创投契构刊行的债券利率与其背后的风险因子并空虚足匹配,搭理子等机构投资者认购积极性不高。

国产婷婷综合在线精品3 业内建言多方面破解发债弯曲

推出债券市集“科技板”,是落实作念好金融“五篇大著述”,完善多脉络老本市集成立,鼓吹金融作事科技改进才气的蹙迫举措。但要让创投契构发债落到实处、取得实效,则需真的处置以上“堵点”“卡点”。

证券时报记者在深圳市委金融办近期召开的一场对于推动债市“科技板”落地的动员谈话会上了解到,创投契构对发债的空想强、需求大,因此,围绕面前存在的问题纷纷建议一些建议。

在债券期限方面,东方富海方面建议,匹配创投基金长久投资需求,明确科创债期限餍足7+2年或5+5年等10年期及以上期限。

在刊行额度方面,除明确债券刊行召募资金可用于对新设创投基金出资外,建议允许得当要求的创投契构按照拟替换的存量基金限度及拟出资的新设基金限度的20%刊行债券,并替换在已耕作且存续期未满5年的创投基金中的出资。

在担保机制方面,多家机构齐建议进一步裁汰担保费率,并弃取央地调和的担保模式,杀青风险共担机制。关联词,出于风险接头,担保机构在费率问题上与创投契构存在一定的不合。动作计谋性担保机构,深圳高新投方面则建议,建立计谋性风险抵偿机制,对担保公司因科创债增信业务产生的失掉提供风险抵偿,增强担保公司承担风险的才气,从而升迁担保公司开展科创债增信业务的积极性与信心。

在债券利率和用度方面,东方富海方面建议,按同时国债利率长入市集化利率刊行。由中国东谈主民银行调和干系部门予以贴息,贴息后(含债券利息、担保用度、承销用度等)不高于同时国债利率的150%。

在债券认购上,多家创投契构齐反馈,现在债券在银行间市集刊行的认购机制缺少明确计谋营救,如银行自营资金购买科创债仍存限制,这导致投资者的认购积极性不高。因此,业内建议,联系监管部门出台具体计谋,通过确立必要激励拘谨机制,调和、饱读吹银行以自营资金或搭理子资金等方式参与认购,提高认购积极性。

在风险摊派方面,招商局老本提到,市集主体畸形心思信用风险缓释器具的风险摊派机制,包括其中联系机构大致处所政府摊派比例,以及摊派比例是否会按机构类型进行分层等,为得当要求的科创企业发债融资提供增信营救。

在债券评级方面,天图老本方面建议,干系部门推动评级公司左证创投发借主体的秉性,稳当优化信用评级要求和要求,充分接头企业的内容情况和发展后劲,为民营企业发债创造更故意的要求。

有业内东谈主士对记者暗示,这次监管扩充的债市“科技板”,有望破裂此前科创企业、创投契构发债的多个“卡点”人妻熟女,“比定期限限制、债券评级、发新债置换存量基金等方面可能齐有突破,或将推动更多市集化机构参与”。